Comment fonctionne un tableau d'amortissement dans le cadre d'un crédit à la consommation ?

Vous avez effectué une demande de crédit, via un outil de simulation en ligne ou en agence, et votre banquier vous a fait parvenir le tableau amortissement de votre crédit à la consommation. Vous avez peut-être des difficultés à décrypter ce document. Celui-ci est néanmoins indispensable. Floa* vous donne les clés pour mieux comprendre.

Qu'est-ce qu'un tableau d'amortissement ?

Il s’agit d’un échéancier prévisionnel qui permet de visualiser en un coup d’œil le détail des mensualités dues par l’emprunteur, mois après mois. Un tableau d’amortissement de prêt permet de savoir avec précision le montant des mensualités, tout en mettant en lumière la partie qui correspond au capital et celle qui relève des intérêts. Parfois appelé échéancier de remboursement, le tableau d’amortissement d’un prêt fournit un repère intéressant puisqu’il évite de calculer chaque mois le capital restant dû. Ce précieux document contient bien d’autres informations utiles, comme la durée de remboursement et le coût total du financement. Il existe plusieurs types d’échéanciers, dont la forme peut varier selon le crédit contracté et les modalités de remboursement :

- Le crédit à taux fixe : le tableau d’amortissement répercute la même somme chaque mois, puisque le prêt est divisé en mensualités égales.

- Le crédit à taux variable : le tableau d’amortissement est délivré à titre indicatif, puisqu’il est impossible de connaître à l’avance les variations du taux d’intérêt. Ces dernières sont fluctuantes et dépendent des aléas des marchés financiers, ce qui impacte inéluctablement le plan d’amortissement de la banque.

Certaines informations obligatoires, comme le montant emprunté, le nombre d’échéances, le capital, les intérêts et les frais annexes (assurance emprunteur) doivent figurer sur le tableau d’amortissement.

Crédit à la consommation : à quoi sert un tableau d'amortissement ?

En cas de manquement, le créancier est considéré comme fautif et ne pourra pas prétendre obtenir réparation en cas d’impayés. L’enjeu est de répondre à l’obligation d’information qui figure dans le Code de la consommation. En effet, l’emprunteur doit pouvoir se projeter et anticiper les remboursements du crédit. L’échéancier prévisionnel sert justement à clarifier et détailler le financement après avoir intégré l’ensemble des frais annexes, comme les frais de notaire, au montant du capital emprunté. Il est particulièrement utile pour comparer plusieurs offres de prêt et mettre en concurrence les établissements bancaires. Au-delà de son caractère réglementaire, le tableau d'amortissement peut servir de référence à tout moment, lorsque le prêt est en cours de remboursement. Il permet de connaître immédiatement le capital restant dû (CRD) sans avoir à effectuer plusieurs calculs hasardeux.

Pour accéder à cette information, il suffit de se reporter à la date de la dernière mensualité payée. Parfois, seul le numéro d’échéance est présent. Il faut alors compter le nombre de versements pour se repérer sans erreur. Bon à savoir : dans le cadre d’un remboursement de crédit à la consommation d’une durée de plus de 12 mois, l’établissement prêteur doit faire parvenir à l’emprunteur un échéancier annuel à jour.

Le tableau d’amortissement peut également aider l’emprunteur à déterminer si un remboursement anticipé du crédit est réellement judicieux, en fonction des éventuelles pénalités appliquées.

Crédit à la consommation : comment lire un tableau d'amortissement ?

Envoyé conjointement à l’offre de prêt, l’échéancier de prêt peut sembler difficile à comprendre de prime abord. Il se présente sous la forme d’un tableau comportant autant de lignes que d’échéances. L’on parle de « périodicité », puisque c’est la durée du crédit qui détermine le cumul des mensualités. Le nombre de colonnes peut varier en fonction des informations communiquées par l’organisme de crédit. Que ce soit dans le cadre d’un prêt immobilier ou d’un crédit consommation, le tableau d’amortissement émis par Floa* comporte les éléments suivants :

- la date de chacune des échéances ;

- le montant du capital amorti dans chaque mensualité ;

- le montant des intérêts et de l’assurance emprunteur le cas échéant ;

- le montant total du capital remboursé correspondant au capital restant dû ;

- le TAEG (Taux Annuel Effectif Global) et le taux nominal du crédit.

Besoin d'Aide

En cas de difficultés financières, comment assurer mon remboursement ?

Si vous avez souscrit votre crédit avant le 24/07/2024, vous avez la possibilité de diminuer vos mensualités de 20% maximum et sur une période maximum de 12 échéances consécutives, sur simple demande par courrier daté et signé. Ceci, sous réserve d’acceptation par FLOA.

Vous pouvez aussi reporter de 1 mois vos remboursements, sous réserve de vous être acquitté des 12 premières mensualités sans incident (2 reports d’1 échéance maximum sur 12 mois glissants).

Pour toute utilisation de ces options modifiant le coût du crédit, sa durée et éventuellement la dernière mensualité, un courrier vous est envoyé, confirmant votre demande, accompagné d'un tableau d’amortissement.Si vous avez souscrit votre crédit après le 24/07/2024, dès 6 mois effectifs de remboursement de votre crédit, vous avez la possibilité d’adapter le montant des mensualités selon les dispositions contractuelles et après acceptation par BNP Paribas Personal Finance.

Vous pouvez choisir l’évolution de la mensualité : en cas de hausse, la mensualité ne peut pas être supérieure à trois fois le montant de la mensualité d’origine et en cas de baisse, la mensualité ne peut pas être diminuée de plus de 30% ni inférieure à 50 euros. La diminution du montant des mensualités suppose un allongement de la durée de remboursement et une majoration du coût total du crédit.

Vous pouvez également obtenir jusqu’à 2 fois par an le report d’une de vos mensualités sous réserve d’être à jour dans vos remboursements. Frais de gestion de 4% du montant des échéances reportées.

Qui dois-je contacter en cas de retard dans le paiement de mon échéance ?

Pour vous accompagner face à vos difficultés, vous pouvez nous contacter au 0969 39 74 88 (appel non surtaxé) du lundi au vendredi de 8h30 à 20h00. Nos conseillers clientèle prendront le soin de trouver une solution adaptée à votre situation.

Vous pouvez également régulariser votre impayé en ligne en toute autonomie sur votre Espace Client.

Comment régler mon échéance impayée ?

Vous pouvez régler votre échéance impayée par carte bancaire :

- Directement depuis votre Espace Client :

- Rendez-vous sur l'Appli FLOA Bank ou sur votre Espace Client depuis votre Banque en ligne.

- Connectez-vous avec votre identifiant et votre mot de passe ;

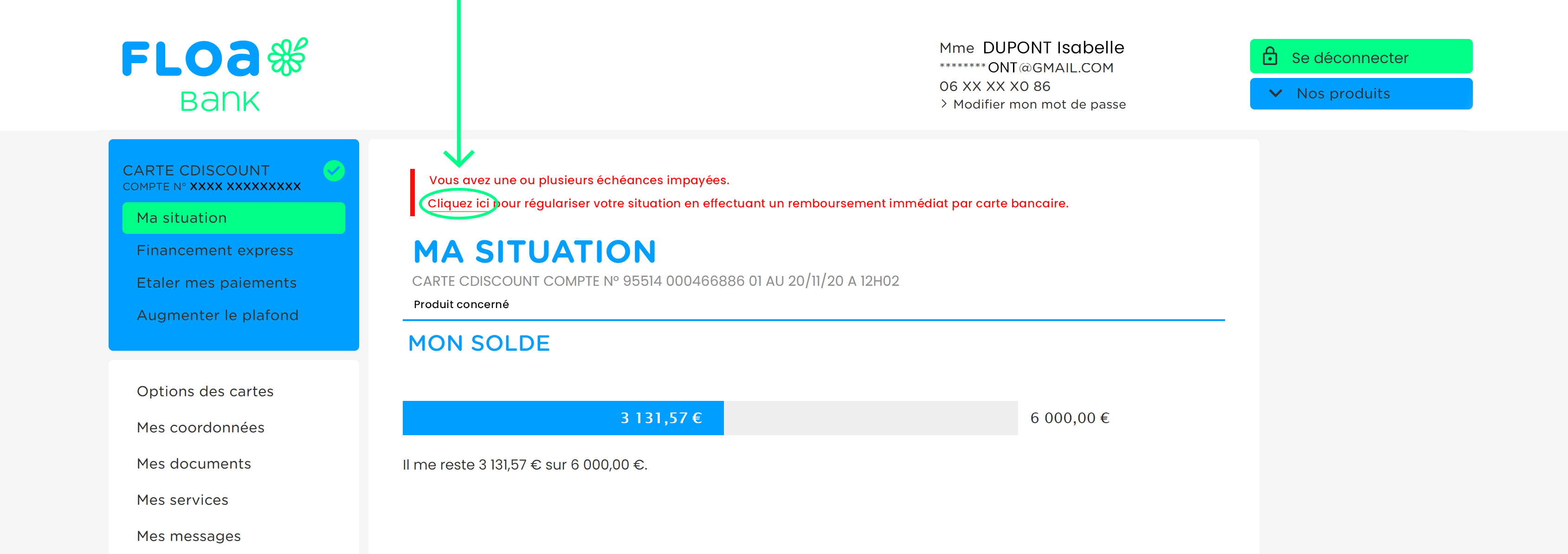

- La page d’accueil de votre Espace Client vous indique la présence d’une ou plusieurs échéances impayées :

-

- Cliquez sur "Régulariser" afin d'accéder à notre outil de paiement en ligne sécurisé :

- Par téléphone auprès de votre conseiller clientèle au 0969 39 74 88 (appel non surtaxé) du lundi au vendredi de 8h30 à 20h00.

- Par chèque : en nous adressant votre chèque libellé à l’ordre de FLOA Bank à l’adresse suivante :

FLOA Bank

Centre d’encaissement

TSA 2450159887 Lille cedex 9

Pour faciliter l’identification de votre règlement, nous vous remercions de noter votre référence contrat commençant par 14628 au dos de votre chèque.

Vous pouvez également régler votre échéance impayée par :

- Par virement bancaire :

Pour ce faire, nous vous invitons à nous contacter au 0969 39 74 88 (appel non surtaxé) du lundi au vendredi de 8h30 à 20h00.

Nous vous communiquerons nos coordonnées bancaires afin que vous puissiez effectuer votre virement.

- Directement depuis votre Espace Client :

Je souhaite déposer un dossier de surendettement, quelles démarches effectuer ?

Notre service Recouvrement se tient à votre disposition pour vous accompagner dans vos difficultés financières.

Pour tout renseignement ou besoin d’accompagnement, n’hésitez pas à contacter nos conseillers de clientèle au 0969 39 11 86 (appel non surtaxé) du lundi au vendredi de 9h à 20h et le samedi de 09h à 18h.